***

Il decreto-legge n. 23 del 08 aprile 2020 modifica radicalmente la procedura di gestione dei finanziamenti dei soci (e chi esercita attività di direzione e coordinamento), introduce delle “pericolose” deroghe agli obblighi in caso di gravi perdite, impedisce le dichiarazioni di fallimento sino al 30 giugno 2020 e, infine, introduce una facoltà di accesso agevolato al credito (garantito dallo stato). In altri termini il legislatore dell’urgenza sembra individuare come via d’uscita dalla crisi delle imprese l’indebitamento. Le norme introdotte, lungi dal tutelare la ripartenza, magari creando “scudi protettivi” rispetto alle posizioni debitorie createsi durante la crisi (ad es. sospensione delle azioni per pagamenti scaduti nel periodo di inattività, sgravi automatici dell’IVA sulle fatture emesse e non incassate durate la crisi…), offrono per lo più soluzioni inadeguate, che tra l’altro rischiano di compromettere anche l’affidabilità del sistema.

A sommesso parere di chi scrive, le soluzioni prospettate/suggerite possono addirittura essere in contrasto con le norme che prevedono gravi sanzioni civile (risarcitorie) e penali (bancarotta) per chi aggrava il dissesto societario (è noto come proprio l’erronea continuità aziendale è tra le prime cause dei maggiori dissesti delle imprese).

Per chiarire, vediamo alcuni esempi di gravi incongruenze del D.L. n. 23 del 8 aprile 2020:

- Art. 6 “A decorrere dalla data di entrata in vigore del presente decreto e fino alla data del 31 dicembre 2020 per le fattispecie verificatesi nel corso degli esercizi chiusi entro la predetta data non si applicano gli articoli 2446, commi secondo e terzo, […]” Ciò significa che una società con capitale diminuito di oltre un terzo in conseguenza di perdite per l’anno 2019, qualora nel 2020 non riesca a ridurre detta perdita entro un terzo, potrà legittimamente continuare ad operare anche per l’anno successivo (2021). La norma che sembra tutelare la continuità aziendale, in realtà crea due gravi ordini di rischi: uno interno, perché la società si sentirà legittimata a continuare l’attività rischiando così di aggravare un dissesto già grave nel 2019, l’altro esterno trovandosi i creditori esposti al rischio di trattare con società praticamente del tutto prive di capitale sociale.

- Art. 8 “Ai finanziamenti effettuati a favore delle società dalla data di entrata in vigore del presente decreto e sino alla data del 31 dicembre 2020 non si applicano gli articoli 2467 e 2497 quinquies del codice civile.” Questo significa che i finanziamenti dei soci dovranno essere trattati al pari degli altri crediti e non postergati, oltreché non potranno essere revocati se effettuati entro un anno dall’eventuale fallimento. In pratica la società può si auto-finanziarsi, ma altresì decidere i tempi del rimborso (favorendo il saldo dei finanziamenti interni rispetto al pagamento dei creditori esterni), nonché ampliare la platea dei creditori chirografari riducendo ancora le aspettative dei creditori in caso di fallimento.

- Art. 10 “Tutti i ricorsi ai sensi degli articoli 15 e 195 del regio decreto 16 marzo 1942, n. 267 e 3 del decreto legislativo 8 luglio 1999, n. 270 depositati nel periodo tra il 9 marzo 2020 ed il 30 giugno 2020 sono improcedibili. […]”. Una previsione di questo tipo non salva affatto dal fallimento le società colpite dalla crisi in conseguenza dell’emergenza sanitaria, ma finisce per salvare, invece, quelle che in crisi c’erano e per fatti del tutto estranei alla sospensione da coronavirus. E’ quasi superfluo evidenziare che le istanze di fallimento attuali sono dovute ad azioni per lo più giudiziarie intraprese dai creditori ben prima del marzo 2020 e per insoluti che di certo non sono di questo periodo. Quale sarebbe, quindi, il senso della tutela?

A questo si aggiunge un rischio ancora più grave con riferimento ai finanziamenti garantiti dallo Stato a cui potranno accedere le aziende. La Cassazione recentemente ha statuito che “in sede fallimentare, gli interventi di sostegno pubblico erogati in forma di concessione di garanzia godono del privilegio di cui all' art. 9, comma 5, d.lgs. n. 123/1998 e di cui all'art. 8-bis legge n. 33/2015, perché le diverse forme di intervento pubblico in favore delle attività produttive risultano espressione di un disegno unitario, ed occorre comunque recuperare la provvista per ulteriori e futuri interventi di sostegno della produzione.” Cass. Civ. n. 30621 del 25/11/2019.

Ciò significa che pagando debiti aziendali di grado chirografario con fondi derivanti dal finanziamento garantito e dunque privilegiato si crea una “preferenzialità” verso alcuni creditori, non ammessa e anzi gravemente sanzionata dall’ordinamento in caso di fallimento

Dopo aver fatto questa doverosa premessa, proviamo a ragionare su come gestire ragionevolmente la crisi.

Possiamo ritenere che non appena riprenderanno tutte le attività, si verificheranno:

- aumento di costi dovuto alle misure di sicurezza necessarie per lo svolgimento dell’attività d’impresa (mascherine, distanziamenti, ecc…);

- ripresa lenta dei flussi in entrata dovuti agli inevitabili step temporali necessari per la riapertura delle attività produttive;

- aumento degli insoluti da parte di clienti;

e ciò porterà inevitabile a:

- riduzione della liquidità corrente.

L’imprenditore potrebbe quindi trovarsi in “crisi” e cioè in uno stato di “difficoltà economico-finanziaria che rende probabile l'insolvenza del debitore, e che per le imprese si manifesta come inadeguatezza dei flussi di cassa prospettici a far fronte regolarmente alle obbligazioni pianificate” che potrebbe portare facilmente a conseguenti stati di “insolvenza” comprovati da inadempimenti che “dimostrino che il debitore non è più in grado di soddisfare regolarmente le proprie obbligazioni” ovvero in un una situazione di “squilibrio tra le obbligazioni assunte e il patrimonio prontamente liquidabile per farvi fronte, che determina la rilevante difficoltà di adempiere le proprie obbligazioni, ovvero la definitiva incapacità di adempierle regolarmente” e cioè di “sovraindebitamento”

Le situazioni sopra elencate sono state appositamente descritte per il tramite delle definizioni di crisi, insolvenza e sovraindebitamento di cui al nuovo Codice della crisi d'impresa e dell'insolvenza (D.lgs. 12 gennaio 2019, n. 14 in attuazione della legge 19 ottobre 2017, n. 155 – la cui entrata in vigore è stata rinviata al 01.09.2021) e della legge n. 3/2012 sulla Composizione delle crisi da sovraindebitamento. L’imprenditore avveduto, prescindendo della “opportunità” concesse dei decreti d’urgenza, dovrà fare delle necessarie ed urgenti riflessioni sui futuri comportamenti che dovrà tenere.

Fase 1)

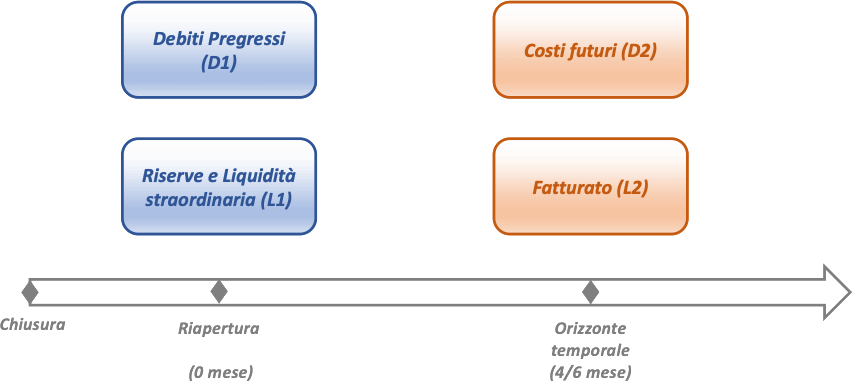

Come prima cosa è opportuno fare un check della situazione economica al giorno della ripresa:

- valutare, quantificare ed analizzare le posizioni debitorie scadute o che andranno a scade a breve, riferibili al peridio precedente alla riapertura (D1);

- valutare e quantificare i costi correnti (full costing) dalla riapertura in poi (D2);

- quantificare nel dettaglio le riserve di liquidità e le eventuali fonti di liquidità straordinaria (L1)

- ipotizzare il fatturato (company turnover) dalla riapertura ai successivi 4/6 mesi (L2).

Fase 2)

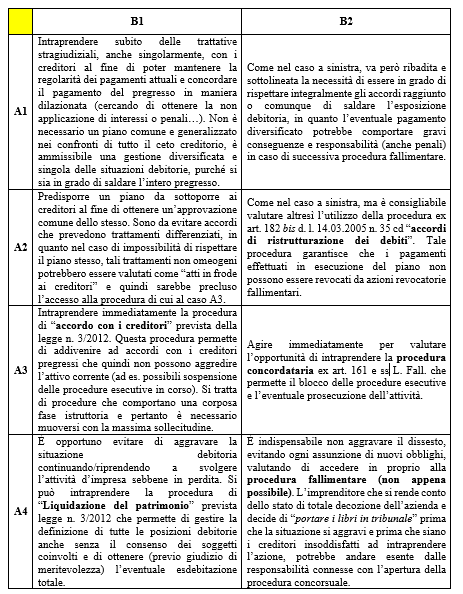

L’imprenditore deve quindi passare alla fase di analisi della situazione economica, preferibilmente con l’aiuto del professionista di fiducia, predisponendo un piano strategico a seconda delle prospettive rispetto alle risorse presenti e future (L1 + L2), che possono essere:

A1 sufficienti per far fronte all’intera esposizione debitoria (D1 + D2) ma sono necessarie delle dilazioni (L1 + L2 = D1 + D2);

A2 sufficienti per far fronte ai costi correnti e a coprire solo parzialmente l’esposizione pregresse (L1 + L2 = 50% D1 + D2);

A3 sufficienti per far fronte ai costi correnti, ma il pregresso è pagabile in minima parte (L1 + L2 = 10% D1 + D2);

A4 non sufficienti neppure a far fronte ai costi correnti (L1 + L2 < D2);

e alla dimensione dell’impresa:

B1 l’impresa non è soggetta al fallimento;

B2 l’impresa è soggetta al fallimento.

Lo schema riporta gli strumenti giuridici utilizzabili per far fronte alle situazioni economiche di crisi prospettate.

Fase 3)

Suggeriamo infine alcune semplici regole da tener presenti per il confronto con i creditori:

- non preferire alcun creditore / fornitore ad altro per rispettare il principio della par condicio creditorum (e cioè pagare nella stessa maniera creditori che si trovano nelle stesse condizioni);

- non ampliare le garanzie dei creditori del pregresso (consegnando titoli o firmando impregni personali…): nella fase di ripartenza le garanzie ancora disponibili possono essere più che utili per la continuità.

- non sostituire posizioni debitorie chirografarie con creditori privilegiati (ad es. Stato);

- fare “cassa” per quanto possibile e non utilizzare somme eventualmente disponibili, prima di aver ben chiara la strategia che si intende perseguire (una volta spesi/pagati non sono più recuperabili);

- agire tempestivamente per evitare aggravi di costi (interessi di mora, penali, costi giudiziari…);

- essere trasparenti con i propri creditori, evidenziando sia le attività che le passività e soprattutto le conseguenze dell’eventuale mancato accordo (e cioè il passaggio alla situazione più in basso nella tabella precedente);

- farsi assistere, preferibilmente, da professionisti seri e preparati per le proprie aree di competenza (meglio che vi sia una forte sinergia tra il legale ed il commercialista in una fase così delicata, cosicché la valutazione economica e la tutela giuridica si muovano di pari passo);

- non inviare comunicazioni ai creditori prima di essersi confrontati con i professionisti, ogni comunicazione inviata potrà essere “utilizzata contro di voi” in caso di mancato accordo.

In conclusione, utilizzando un paragone aereonautico “talvolta per avverse condizioni o per errori, l’aereo si può trovare in stallo (totale perdita della forza “portanza” che sostiene le ali), il pilota inesperto accelera subito per alzare il muso dell’aereo ed evitare di “cadere”, il buon pilota, invece, analizza meglio la situazione e al contrario, abbassa subito il muso dell’aereo, aspetta di recuperare la velocità necessaria, accelerando solo quando serve per tornare a volare”. Solo facendo scelte giuste al momento giusto si potrà uscire il prima possibile da questa brutta situazione.